Сегашната криза е учебникарски пример за недостатъците на валутния борд

Паричните спестявания могат да бъдат инвестирани на капиталовия пазар

Кризата, породена от глобалната пандемия, засегна изключително сериозно световната икономика. Основните мерки за противодействие от страна на правителствата и централните банки са допълнителните бюджетни разходи и провеждането на стимулираща монетарна политика. Това не можа да спре икономическия спад, но позволи сравнително бързо възстановяване на финансовите пазари в повечето от водещите световни икономики. Това възстановяване не е равномерно и засяга преди всичко котировките на основните високотехнологични гиганти. Сравнително оптимистичното състояние на глобалните финансови пазари е съпроводено с ниски и дори отрицателни лихви при ниска инфлация, независимо от предупрежденията, че печатането на пари ще доведе до покачване на ценовото равнище.

Тенденциите на основните компоненти на българската финансова система- банковия сектор, финансовия пазар и публичните финанси, показват както прилики, така и съществени разлики, в сравнение с глобалните тенденции и развитието на финансовите системи на страните от еврозоната и ЕС.

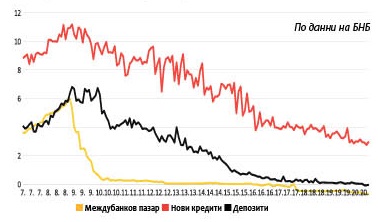

Особено интересно е движението на лихвеното равнище на междубанковия депозитен пазар. След кризисната 2008 година лихвите на този пазар рязко спадат, като от края на 2017 година са, и продължават да бъдат, устойчиво отрицателни. Феноменът на отрицателните лихвени проценти все още не е достатъчно изяснен теоретически, но са очевидни две неща- първо, отрицателните проценти на българския междубанков пазар са под силното влияние на политиката на Европейската централна банка и второ, функцията на парите като средство за запазване и съхраняване на стойността се сблъсква с временната и частична неспособност на банковата система да гарантира тази функция.

Паралелно с това, лихвите по новите кредити и депозити в лева също спадат, но като цяло спредът между доходността по пасивните и активните операции на банките остава относително постоянен. Това говори за силно сегментиране на българския кредитен пазар. Имаме от една страна междубанков кредитен пазар, който е силно интегриран и зависим от международния пазар на заемни средства и кредитен пазар между банките и реалния сектор в България, който показва относително обособеност от международните тенденции. Това сегментиране на вътрешния кредитен пазар има негативно отражение върху обема на отпуснатите кредити и говори за отсъствие на достатъчна конкуренция между банковите институции.

Независимо от значителния спад на лихвите по привлечените от банковия сектор средства, размерът на депозитите в българските банки расте, особено през 2020 г.. Това отразява наличието на процес на изместване на кривата на търсене и предлагане на пари (т. нар. крива LM). Очевидно става въпрос за нарастване на предпазното и спекулативно парично търсене от страна на икономическите агенти от реалния сектор и в частност на домакинствата. Тъй като банките не са в състояние да инвестират нарасналия приток на депозити, резултатът е увеличаване на свръх резервите на търговските банки в БНБ. По такъв начин банковата система на България се оказва неефективна от гледна точка на трансформирането на спестяванията в инвестиции. Поради отсъствието на ефективен механизъм за насочване на паричните ресурси към реалната икономика, нарастването на паричната маса съвпада със свиване на вътрешното търсене и дефлация на основните ценови индекси (кривата IS се измества в ляво). Нарастването на паричната маса при свиване на инвестициите естествено води до нулеви и отрицателни лихвени проценти.

Освен в банкови депозити, паричните спестявания могат да бъдат инвестирани на капиталовия пазар. Независимо от ниските и дори отрицателни лихви по депозитите, българският капиталов пазар не дава признаци за съживяване, т. е. свободните парични ресурси не се насочват към закупуване на акции и облигации. Именно в това е основното различие между българската финансова система и финансовите пазари в САЩ и Европа. Този разлика обаче не е просто следствие от неразвитостта и отсъствието на конкуренция на българския финансов пазар. Основната причина е в невъзможността за провеждане на активна монетарна и фискална политика.

Кризата, породена от мерките за ограничаване на разпространението на Ковид 19, доведе да нарастване на бюджетните разходи и продължаване на политиката на количествени облекчения, провеждана от двете страни на Атлантика. Тази политика се свежда до масови интервенции на финансовия пазар от страна на ФЕД и ЕЦБ. Закупуването на държавни и корпоративни ценни книжа от страна на централните банки означава прехвърляне на ликвидност от банковия сектор към капиталовите пазари.

Точно това не може да стане в рамките на българската финансова система. БНБ, в условията на паричен съвет, не може да реализира една от суверенните функции на пълноценната централна банка, а именно извършването на операции на открития финансов пазар. При това положение свръхрезервите на търговските банки в БНБ водят единствено до увеличаване на валутния резерв на централната банка, т. е. до инвестиции в чуждестранни държавни ценни книжа. Това положение е рисково, той като инвестициите в чуждестранни активи често е съпроводено с отрицателни лихви, което създава условия за декапитализация на БНБ. Картината се допълва и от това, че българският бюджет продължава да бъде активен, т. е. първичното и касовото салдо са положителни, поне до края на м. юли. Активното бюджетно салдо не позволява инвестиране на свободните парични ресурси в ДЦК.

По принцип се приема, че дефицитните бюджети изместват частния сектор от капиталовия пазар. Това е вярно при ограниченост на свободните парични ресурси. Тогава финансирането на бюджетните дефицити води до повишаване на лихвения процент и ограничаване на възможностите на частния сектор да финансира своите инвестиции. При излишък на пари и отрицателни лихвени проценти, нещата се променят. Финансирането на фискалния дефицит и емисията на нови ДЦК очевидно дава възможност за по-пълно използване на паричните излишъци и натоварване на икономиката. Точно това не може да се реализира в условията на паричен съвет при орязани функции на централната банка и прекомерни фискални ограничения. Сегашната криза е учебникарски пример за недостатъците на валутния борд в условията на икономическа и финансова криза. Това е още един довод в полза на политиката на присъединяване към валутно-курсовия механизъм 2 и в перспектива към пълноправно участие в колективните механизми на еврозоната.